![[初心者でもわかる!] 実践テクニカルチャート術](common/img/jissen-chart.svg)

今回は、テクニカル指標を組み合わせて使うことで相場予測の精度を高める手法を紹介しましょう。テクニカル指標は「これ一つですべて当たる」といったものではありませんし、「組み合わせの妙」がとても大切です。

指標は大きく分けて、相場の方向性を探るトレンド系と過熱感を測るオシレーター系に大別されるので、両者を組み合わせて使うという考え方もあります。ただし、オシレータ系指標には「強いトレンドが続くと間違ったシグナルが出続ける」という欠点があって、組み合わせたトレンド系指標との間に矛盾が生じてしまうことも頻発します。

そういう意味では、オシレーター系要素が強いものの、トレンド面も考慮されたMACDやボリンジャーバンド、移動平均乖離率、DMIなどを、移動平均線やトレンドラインなどトレンド系指標と組み合わせるのが望ましいでしょう。

最初に紹介するのは、私が相場の大きなトレンドを見るときにもっとも重要視している「200日移動平均線・100日移動平均線」に「MACD」を組み合わせた分析法です。

200日移動平均線については、移動平均線の生みの親であるグランビルも「もっとも信頼性が高い」と太鼓判を押しています。その判断法としては、

となります。為替レートが200日移動平均線から離れすぎて判断できない場合もあるので、100日移動平均線も併用して使うといいでしょう。

それに対して、MACDは、短期と長期の指数平滑移動平均線の「幅」で、典型的な売買シグナルは、MACDとその移動平均線であるシグナルがゴールデンクロスしたら買い、デッドクロスしたら売りです。この場合、過熱したトレンドが収束して、逆方向に向かうところでエントリーするので、オシレーター系の逆張り手法ということができます。

両者を組み合わせるメリットは、MACDとシグナルのクロスを売買判断の基準に使いながら、それを200日(100日)移動平均線の傾きや為替レートとの位置関係で"補強"できる点にあります。

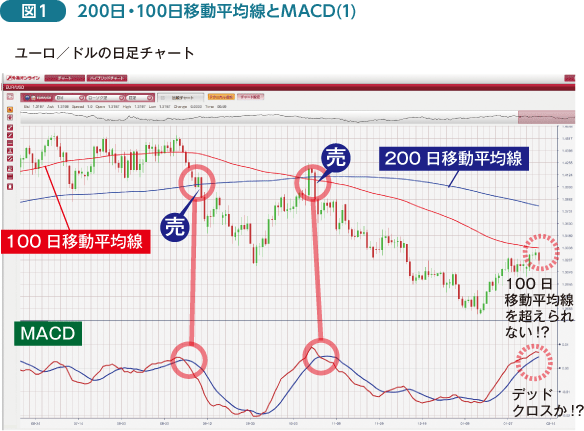

図1は、ユーロ/ドルの日足チャートですが、為替レートが200日移動平均線を割り込んだり、上昇中にぶつかって反落した箇所は、MACDとシグナルもデッドクロスしており(図の中の赤い〇で示した箇所)、絶好の売りポイントになっていることが分かります。直近の為替レートは、右肩下がりの100日移動平均線まで為替レートが上昇、MACDは高値圏でシグナルとクロスしそうになっており、まだ売買シグナルは点灯していませんが、MACDのデッドクロスが完成したら、ふたたび売りで勝負してもいい状況になっています。

200日移動平均線は世界中の投資家が注目しており、非常に重要な支持帯・抵抗帯として働きます。その近辺ではトレンドの大きな変化が起こりやすく、トレンドの強弱を判断するMACDの売買シグナルが当たりやすくなるのです。

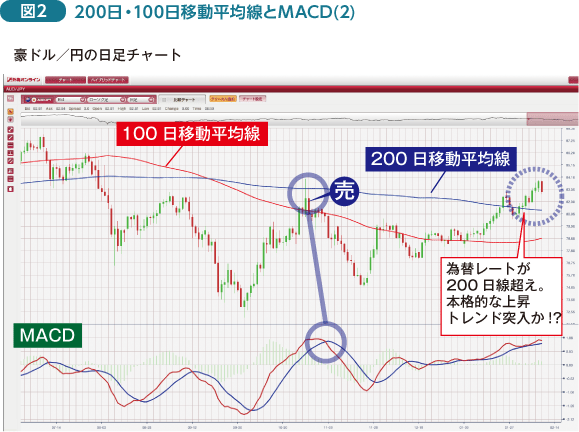

図2は豪ドル/円の日足チャートですが、やはり図の中央の青い〇印では、200日移動平均線が上昇を阻む抵抗帯として機能し、しかもMACDがデッドクロスしているので格好の売り場になっています。現在、為替レートは200日移動平均線を超えているので、ここからはMACDがデッドクロスしても安易に売らず、200日移動平均線割れを待つか、逆に200日移動平均線まで下がったら押し目買いする戦略に変える必要があるでしょう。

いわば、200日(100日)移動平均線を相場の"道先案内人"にして、よく相談しながら、MACDの売買シグナルでスイングトレードする手法です。

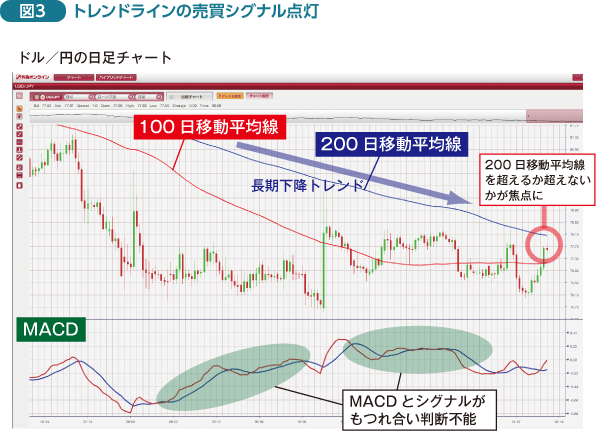

むろん、この手法が通用しない相場もあります。図3はドル/円の日足チャートですが、200日移動平均線が右肩下がりなことからも、長期下降トレンドであることが分かります。しかし、現状は下値持ち合いの横ばい相場が続き、MACDがシグナルともつれ合う形になって、使い物になりません。MACDは同じ横ばい相場でもメリハリのある上下動には強いのですが、不規則な上げ下げの動きには弱いという欠点があります。とはいえ、右肩下がりの200日移動平均線まで上昇したら売り、という戦略は今後も有効です。さらに、100日移動平均線が横ばいから右肩上がりに転じた場合、本格的な反転上昇モードに突入する可能性もあります。その場合は、200日移動平均線超えが強い買いシグナルになります。

つまり、図3においても、200日や100日移動平均線と為替レートの位置関係から未来のシナリオを立てたうえで、MACDでエントリーのタイミングを測るという戦法に変わりはありません。図3のドル/円の場合、現状の売買シグナルは「待ち(様子見)」になるわけです。

次におすすめしたいのは私が絶大な信頼を置く「一目均衡表」に、トレンドの強さが分かる「DMI(方向性指数)」を組み合わせたものです。

両者ともにトレンド系とはいいながら、複数の分析法の組み合わせで成り立っており、2つを組み合わせることで、より多面的に相場を見ることができます。乱高下が続き、ダマシが頻発する短期売買などで、ダマシを回避してトレードするうえで、とても相性のいい組み合わせといえるでしょう。

まず、日本独自のテクニカル指標である一目均衡表には、

という3つの分析法があります。特に、為替レートが今後どのように動くか予測できる「雲」や、的中率の高い遅行線と日々線のクロスは単独で使っても十分威力を発揮します。

対するDMIは、前日と当日の高値や安値の差が全体の値幅に占める割合をもとに、相場の上昇力や下降力を指数化したものです。上昇の強さを示す「+DI」、下降の強さを示す「-DI」、さらに上昇下降問わずトレンドの強さを示す「ADX」という3本の線で構成されています。

というトレンド判断も同時にできる点が魅力です。ともに、いろいろな判断ができる両者を使えば、売買判断をより正確にすることができます。

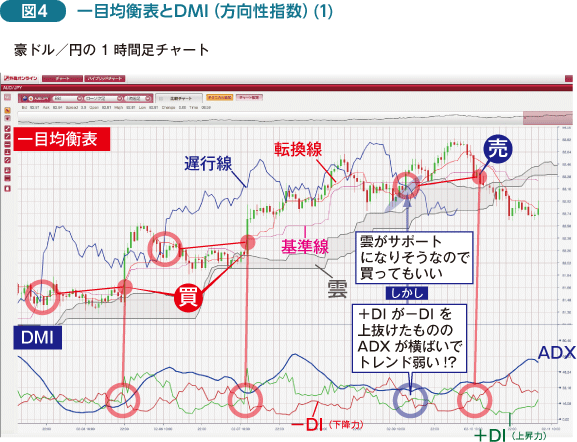

図4は豪ドル/円の1時間足チャートです。一目均衡表の遅行線と日々線のクロスとDMIの+DIと-DIのクロスが重なった3ヵ所の赤い〇印は絶好の売買ポイントになっています。

青い〇印の部分では、+DIが-DIを上抜けしたものの、ADXが横ばいで強いトレンドが発生したとはいえない微妙な状況になっています。しかし、為替レートは一目均衡表の雲の上にあって、今後も雲がサポート帯として働くことが予想されるので、買いと判断することができます。

やはりここでも、一目均衡表の遅行線と日々線のクロスやDMIの+DIと-DIのクロスという、非常に分かりやすい売買シグナが確かかどうか、一目の雲やADXの上昇・下降を一種の"相談役"にすることで確かめることができるわけです。

テクニカル指標の組み合わせというと、複数の違うタイプの売買シグナルが重なって起こることが重視されがちです。しかし、テクニカル指標の中には、真逆のシグナルを発する相反するタイプも多く、そうした組み合わせは売買判断を混乱させるだけで有害無益です。

分かりやすい売買シグナルが正確かどうか、状況判断できるような「セカンド・オピニオン」を提供してくれる組み合わせがベストといえるでしょう。

図5はユーロ/円の日足チャートです。図の青い〇印の部分では、一目の遅行線と日々線、+DI・-DIのクロスに為替レートの雲割れが重なって売りシグナルになっています。その後、上空に垂れ込めた雲に沿った上値の重い値動きが続いている間は、多少含み損が出てもホールドと判断していれば、その後の下落で儲けることができました。利益確定・損切り・ホールドのガイダンス役として、一目均衡表の雲を使うといいでしょう。

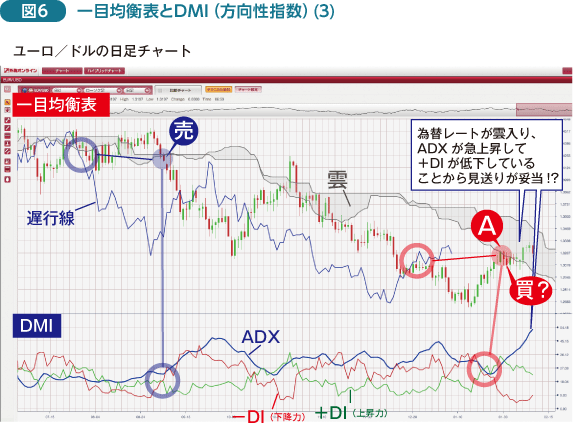

図6はユーロ/ドルの日足チャートです。青い〇印の部分で一目とDMIの売買シグナルが重複しています。直近のAの部分でも買いシグナルが点灯して、実際に上昇が続いています。

しかし、為替レートは「雲入り」して、今後は乱高下が予想されます。さらに、DMIのADXが急上昇しすぎており、これ以上トレンドが強くなるとは考えにくいですし、上昇力を示す+DIも下がってきています。

もし、この時点で買いのポジションを持っていたら利益確定すべきです。まだ売りシグナルを発したとはいえませんが、テクニカルを組み合わせることの利点は、エントリーだけでなく、適切なエグジット戦略を立てられることにあるのです。

テクニカル指標は決して未来を100%当てる予言者ではなく、自分の判断が正しいか間違っているかを示してくれる相談役です。相談役は多すぎると困り者ですし、少なすぎても心配です。的確で相性のいい組み合わせがもっとも大切といえるでしょう。

このコンテンツは投資を促すものではありません。実際の投資に関しては、自己責任において行ってくださいますようお願いいたします。